��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)�W(xu��)��(x��)

��Ʊ�D�λ���֪�R(sh��)Ŀ�

1.���D(zhu��n)�͑B(t��i)—�^��� 2.���D(zhu��n)�͑B(t��i)—�^��� 3.���D(zhu��n)�ΑB(t��i)—��(f��)���^���� 4.���D(zhu��n)�ΑB(t��i)—���շ��D(zhu��n) 5.���D(zhu��n)�ΑB(t��i)—�A��� 6.���D(zhu��n)�͑B(t��i)—�p���(��) 7.���D(zhu��n)�͑B(t��i)—�����(��) 8.���D(zhu��n)�͑B(t��i)——������ 9.���D(zhu��n)�͑B(t��i)—���ͺ����ӣ��� 10.���D(zhu��n)�͑B(t��i)—������ 11.���D(zhu��n)�͑B(t��i)—���� 12.�����͑B(t��i)—��(du��)�Q������ 13.�����͑B(t��i)—����(�½�)������ 14.�����͑B(t��i)—Ш�� 15.�����͑B(t��i)—���� 16.�����͑B(t��i)—���� 17.�����͑B(t��i)—�u�� 18.�����͑B(t��i)—����

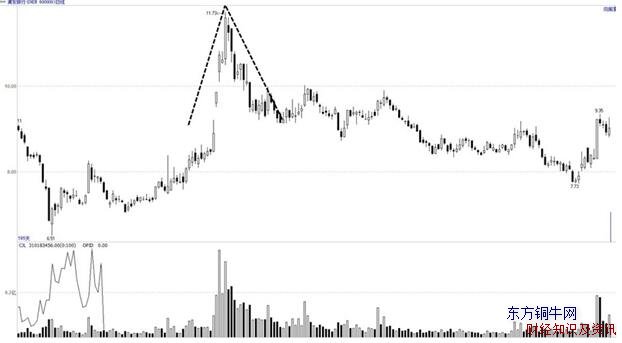

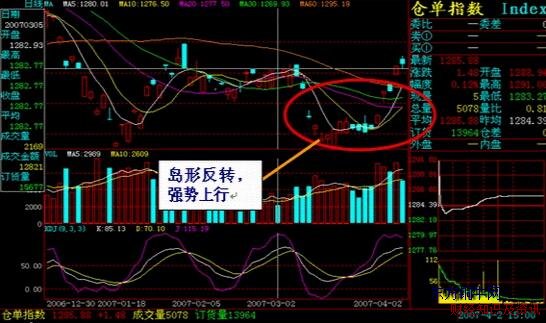

1.���D(zhu��n)�͑B(t��i)——�^���—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

���D(zhu��n)�ΑB(t��i)ָ�Ƀr(ji��)څ�����D(zhu��n)���γɵĈD�Σ��༴�Ƀr(ji��)�ɝq���D(zhu��n)����ݣ����ɵ����D(zhu��n)��q�ݵ���̖(h��o)��

1���͑B(t��i)����

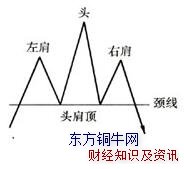

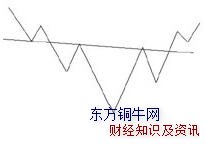

�^����߄ݣ����Ԅ��֞����²�ͬ�IJ��֣�

��1����粿�֩������m(x��)һ�������ĕr(sh��)�g���ɽ����ܴ� �^ȥ���κΕr(sh��)�g�I�M(j��n)���˶������ɈD�������_ʼ�@����������Ƀr(ji��)���F(xi��n)���ڵĻ��䣬�ɽ��^����������c(di��n)�r(sh��)���@���Ĝp�١�

��2���^�������Ƀr(ji��)��(j��ng)�^�̕��Ļ����,����һ�Ώ�(qi��ng)�����������ɽ����S֮���ӡ����^���ɽ���������c(di��n)�^֮����粿�֣����@�p�ˡ��Ƀr(ji��)�����ϴεĸ��c(di��n)����һ�λ��䡣�ɽ������@�������g��ͬ�Ӝp�١�

��3���Ҽ粿�֩����Ƀr(ji��)�µ����ӽ��ϴεĻ�����c(di��n)���٫@��֧�ֻ��������ǣ� �Ј�Ͷ�Y����w�@���p�����ɽ��^�����^�����@�p�٣��Ƀr(ji��)�]�����_(d��)�^���ĸ��c(di��n)�����䣬�����γ��Ҽ粿�֡�

��4��ͻ�Ʃ������Ҽ���µ������������^�������B�ӵĵײ��i���� ��ͻ���i���ķ���Ҫ���^�Ѓr(ji��)��3�����ϡ�

�����f���^���?sh��)��Π�ʬF(xi��n)����(g��)���@�ĸ߷壬����λ�����g��һ��(g��)�߷��^�����ɂ�(g��)�߷�ĸ��c(di��n)�Ըߡ����ڳɽ������棬�t���F(xi��n)�ݼ�(j��)�͵��½���

2���Ј����x

�^�����һ��(g��)���ݺ�ҕ�ļ��g(sh��)���߄ݣ��҂����@�͑B(t��i)�����^�쵽�õ��p���ļ��Ҡ��Z��r��

���r(sh��)�����õ����������Ƅ�(d��ng)�Ƀr(ji��)�������Ј�Ͷ�Y��w�ߝq�����F(xi��n)�����ɽ�����(j��ng)�^һ�ζ��ڵĻ����{(di��o)������Щ�N�^�ϴ����ݵ������{(di��o)�����g�I�M(j��n)���Ƀr(ji��)�^�m(x��)������������Խ�^�ϴεĸ��c(di��n)�����濴���Ј���Ȼ�����͘��^�����ɽ��Ѵ���ǰ����ӳ���I���������ڜp���С���Щ��(du��)ǰ���]�����ĺ��e(cu��)�^���ϴθ��c(di��n)�@�����µ��ˣ������ڻ�����c(di��n)�I�M(j��n)���̾�Ͷ�C(j��)���˼������������ǹɃr(ji��)�ٴλ��䡣�����ε�����������Щ��֪���X�e(cu��)�^���ϴ������C(j��)��(hu��)��Ͷ�Y���ṩ�˙C(j��)��(hu��)�����Ƀr(ji��)�o����Խ�ϴεĸ��c(di��n)�����ɽ����M(j��n)һ���½��r(sh��)�������Կ϶��^ȥ���õĘ��^��w����ȫŤ�D(zhu��n)�^����δ�����Ј�����ƣ���o����һ�δ�����µ��������R��

��(du��)���͑B(t��i)�ķ����ǣ�

��1���@��һ��(g��)�L����څ�ݵ��D(zhu��n)���͑B(t��i)��ͨ����(hu��)��ţ�еıM�^���F(xi��n)��

��2����(d��ng)�����һ��(g��)���c(di��n)�ijɽ����^ǰһ��(g��)���c(di��n)��͕r(sh��)�� �Ͱ�ʾ���^��픳��F(xi��n)�Ŀ����ԣ���(d��ng)?sh��)����λ����Ƀr(ji��)�]�������ϴεĸ��c(di��n)���ɽ��^�m(x��)�½��r(sh��)���н�(j��ng)�(y��n)��Ͷ�Y�߾͕�(hu��)���ՙC(j��)��(hu��)������

��3����(d��ng)�^����i�����ƕr(sh��)������һ��(g��)�����Ĺ���Ӎ̖(h��o)���mȻ�Ƀr(ji��)������c(di��n)���^�� �ѻ������ஔ(d��ng)?sh��)ķ��ȣ�������ֻ�DŽ����_ʼ��δ��؛��Ͷ�Y���^�m(x��)������

��4����(d��ng)�i�����ƺ� �҂��ɸ���(j��)�@�͑B(t��i)�����ٵ������ȷ����A(y��)�y�Ƀr(ji��)��(hu��)������һˮƽ���@���ȵķ�����һһ���^��������c(di��n)��һ�l��ֱ�����i����Ȼ��������Ҽ�ͻ���i����һ�c(di��n)�_ʼ����������ͬ�ӵ��L�ȣ��ɴ������ăr(ji��)�����ԓ�Ɍ��µ�����С���ȡ�

3��Ҫ�c(di��n)��ʾ

��1��һ����f�����Ҽ�ĸ��c(di��n)������ȣ������^���?sh��)��Ҽ��^����͡� ������Ҽ�ĸ��c(di��n)�^�^��߀Ҫ�ߣ��͑B(t��i)�㲻�ܳ�����

��2��������i�����Aб�� �@ʾ�Ј��dz�ƣ���o����

��3���ɽ������棬�������^����֮�����Ҽ����١����^�� ����(j��)��Щ�y(t��ng)Ӌ(j��)���ã���s������֮һ���^������ɽ����^�^����࣬����֮һ�ijɽ���������ȣ����������֮һ���^���ijɽ��������ġ�

��4����(d��ng)�i�����ƕr(sh��)�����سɽ�����Ҳԓ��ه�������ɽ��ڵ��ƕr(sh��)������ �@ʾ�Ј��Ē�������ʮ�����Ƀr(ji��)��(hu��)�ڳɽ������ӵ������¼����µ���

��5���ڵ����i������ܕ�(hu��)���F(xi��n)���r(sh��)�ԵĻ�������飩�� �@����ͨ����(hu��)�ڵͳɽ����ĵ��ƕr(sh��)���F(xi��n)�����^�����r(sh��)������(y��ng)ԓ����Խ�i��ˮƽ��

��6���^�����һ��(g��)������ʮ�֏�(qi��ng)����ΑB(t��i)��ͨ��������������ȳ��������ٵ�����

��7������Ƀr(ji��)������i��ˮƽ���������Ҹ����^���� �ֻ��ǹɃr(ji��)�ڵ����i������������i�����@������һ��(g��)ʧ�����^��픣�������ه��

2.���D(zhu��n)�͑B(t��i)——�^���—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

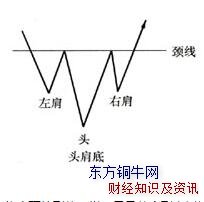

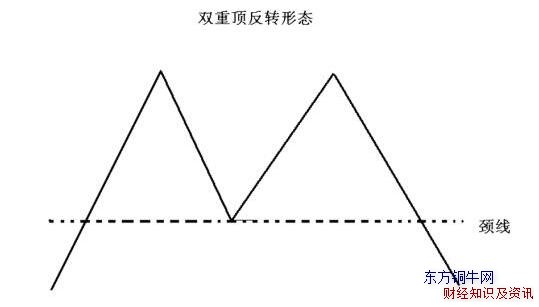

1���͑B(t��i)����

���^���?sh��)��Π�һ�ӣ�ֻ������(g��)�ΑB(t��i)���D(zhu��n)�^�����ѣ��ַQ“���D(zhu��n)�^��ʽ”���γ����r(sh��)���Ƀr(ji��)�µ����ɽ�������(du��)���ӣ�������һ�γɽ����^С�Ĵμ�(j��)�����������Ƀr(ji��)�����µ��ҵ����ϴε�����c(di��n)���ɽ����ٴ��S���µ������ӣ��^��練���A�Εr(sh��)�Ľ�Ͷ���——�γ��^�������^������c(di��n)�����r(sh��)���ɽ����п������ӡ�����(g��)�^���ijɽ������f���^����ࡣ��(d��ng)�Ƀr(ji��)�������ϴεķ������c(di��n)�r(sh��)�����F(xi��n)�����εĻ��䣬�@�r(sh��)�ijɽ��������@���������^�����Ƀr(ji��)�ڵ�������ˮƽ�����ݱ㷀(w��n)�������γ��Ҽ硣��Ƀr(ji��)��ʽ�߄�(d��ng)һ�����ݣ��Ұ��S�ɽ��������ӣ���(d��ng)���i�������_�ƕr(sh��)���ɽ����@������������(g��)�͑B(t��i)��������

2���Ј����x

�^��ķ������x���^��픛]�Ѓɘӣ������V�҂��^ȥ���L����څ����Ť�D(zhu��n)�^�����Ƀr(ji��)һ����һ�ε��µ����ڶ��εĵ��c(di��n)���^�����@Ȼ�^��ǰ��һ��(g��)���c(di��n)��ͣ����ܿ�ص��^������������һ���µ��Ƀr(ji��)ĩ�����ϴεĵ��c(di��n)ˮƽ�ѫ@��֧�ֶ���������ӳ�����õ���������׃�Ј��^ȥ���΄ݡ���(d��ng)�ɴη����ĸ��c(di��n)���������i�������ƺ��@ʾ���õ�һ������ȫ�ѵ����������I�������u����ȫ��������(g��)�Ј���

3��Ҫ�c(di��n)��ʾ

��1���^��픺��^����Π��࣬��Ҫ�ą^(q��)�e���ڳɽ������档

��2����(d��ng)�^����i��ͻ�ƕr(sh��)������һ��(g��)�������I��Ӎ̖(h��o)���mȻ�Ƀr(ji��)������c(di��n)���^��������һ�η��ȣ�������ֻ�DŽ����_ʼ����ʾ�I���Ͷ�Y�ߑ�(y��ng)ԓ�^�m(x��)�롣���������������ȷ����Ǐ��^��������c(di��n)��һ�l��ֱ���ཻ���i����Ȼ�����Ҽ�ͻ���i����һ�c(di��n)�_ʼ���������ȳ�ͬ�ӵĸ߶ȣ��������ăr(ji��)�����ԓ�Ɍ���(hu��)��������С���ȡ����⣬��(d��ng)�i������ͻ�ƕr(sh��)�����Ҫ�гɽ�����������ϣ���t�@������һ��(g��)�e(cu��)�`��ͻ�ơ����^�������ͻ�ƺ�ɽ���u���ӣ��͑B(t��i)Ҳ�ɴ_�J(r��n)��

��3��һ����f���^����͑B(t��i)�^��ƽ̹�������Ҫ�^�L�ĕr(sh��)�g����ɡ�

��4���������i������ܕ�(hu��)���F(xi��n)���r(sh��)�ԵĻص������ز���(y��ng)���ھ�������ص������i�����ֻ��ǹɃr(ji��)���i��ˮƽ���䣬�]��ͻ���i������������߀�������^�����@������һ��(g��)ʧ�����^����͑B(t��i)��

��5���^����ǘO���A(y��)�y�������͑B(t��i)֮һ��һ���@�ô_�J(r��n)�����������(hu��)���������������ġ�

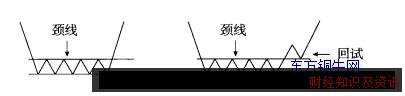

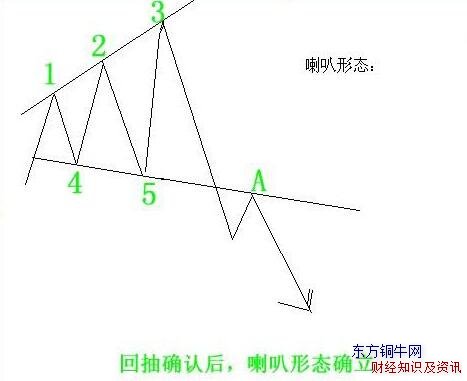

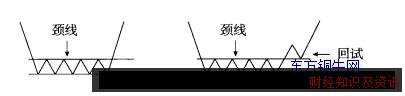

3.���D(zhu��n)�ΑB(t��i)——��(f��)���^����—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

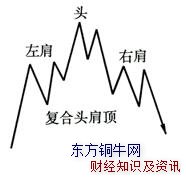

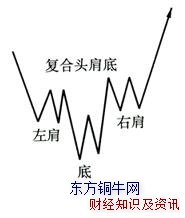

��(f��)���^�������^��ʽ���^��픻��^��ף���׃���߄ݣ����Π���^��ʽʮ�����ƣ�ֻ�Ǽ粿���^���������ͬ�r(sh��)���F(xi��n)����һ�Σ������f�Ʉ��֞����״��

��1��һ�^�p��ʽ�͑B(t��i)��һ��(g��)�^�քe�ж���(g��)��С��ͬ�������Ҽ磬 �����p�����ƽ�⡣���^�����һ�^�p�Ҽ磬���γɵ�һ��(g��)�Ҽ�r(sh��)���Ƀr(ji��)�����R�ϵ����i�����������^���������^�����sֹ���Ҽ���c(di��n)֮�£����Ƀr(ji��)�^�m(x��)����ԭ����څ�����¡�

��2��һ�^���ʽ�͑B(t��i)��һ����^��ʽ���Ќ�(du��)�Q�ăA����ˮ�(d��ng)����(g��)����γɺ��п���Ҳ��(hu��)�γ�һ��(g��)�м硣���˳ɽ���֮�⣬�D�ε���벿���Ұ벿����ȫ��ȡ�

��3�����^���ʽ�͑B(t��i)�����γ��^�����g���Ƀr(ji��)һ�ٻ����� ���һ������ϴ�ͬ�ӵĸ��c(di��n)ˮƽ�����»��䣬�γ����@�ăɂ�(g��)�^����Ҳ�ɷQ�����^�ɼ�ʽ�߄ݡ���һ�c(di��n)������⣺�ɽ����ڵڶ���(g��)�^������(hu��)�^��һ��(g��)�p�١�

2���Ј����x

��(f��)���^���͑B(t��i)�ķ������x����ͨ���^��ʽ�͑B(t��i)һ�ӣ���(d��ng)�ڵײ����F(xi��n)�r(sh��)������ʾһ���^�L�ڵ����м������R��������픲����F(xi��n)���@ʾ�Ј����D(zhu��n)څ�µ���

���γɏ�(f��)���^���͵ij��ڣ���ɽ������ܲ�Ҏ(gu��)�t��ʹ�͑B(t��i)�y�Ա��J(r��n)�����Ծþͺ������������^���͵�څ����ȫһ�¡�

�S���˶��߹���(f��)���^���͑B(t��i)���A(y��)�����������µ����������䌍(sh��)��(f��)���^���͑B(t��i)�����������^��ͨ���^���͑B(t��i)��������������څ�ݳ��F(xi��n)�r(sh��)����(f��)���^���͑B(t��i)�����������������������㲻���^�m(x��)��ȥ������ͨ�^���͑B(t��i)�����������µ������������^�����ȳ�������Ɋ���Ȟ��ġ�

3��Ҫ�c(di��n)��ʾ

��1����(f��)���^���͑B(t��i)����������/�������ȷ�������ͨ���^���͑B(t��i)�����ȷ���һ�ӡ�

��2����(f��)���^���͑B(t��i)���i�����y�������� ��?y��n)�ÿһ��(g��)����^�Ļ��䲿�֣���(f��)���^��ׄt�ǻ������֣���������(hu��)ȫ������ͬһ�l���ϡ���ˣ���(y��ng)ԓ�������@�Ķ���(g��)���ڵ��c(di��n)����(f��)���^��ׄt�Ƕ��ڷ������c(di��n)�����B�ӳ��i���������ֻ����Ի��䣨��������r(ji��)λ�Δ�(sh��)����ˮƽ���B���i����

4.���D(zhu��n)�ΑB(t��i)——���գ��p�գ����D(zhu��n)—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

��(d��ng)һֻ��Ʊ���m(x��)����һ�Εr(sh��)�g����ij��(g��)�������йɃr(ji��)ͻȻ�������ر��Ƹߣ����R�����ܵ��ˏ�(qi��ng)��Ē��ۉ������Ѯ�(d��ng)�����е���������ȫ��ȥ������߀��(hu��)���һ���֣�����ȫ����̓r(ji��)����ӽ�ȫ����̓r(ji��)�����У��@��(g��)�����վͽ���픲����շ��D(zhu��n)��ͬ�����µ��r(sh��)��ij��(g��)�������йɃr(ji��)ͻȻ������䣬���R�����ܵ��ˏ�(qi��ng)��ē�ُ֧�Σ��Ѯ�(d��ng)�����еĵ����շ�������߀��(hu��)����һ���֣�����ȫ����߃r(ji��)����ӽ�ȫ����߃r(ji��)�����У��@���ǵײ����շ��D(zhu��n)��

���շ��D(zhu��n)�����@�͑B(t��i)��׃�Ρ����������^���У�ij������ԓ�ɹɃr(ji��)�������������ȫ�յ���߃r(ji��)���У��������չɃr(ji��)����������Ѓr(ji��)�_�P��ȫ�Ճr(ji��)���µ��������յ�������ȫ��ȥ�����ҿ����������յ���̓r(ji��)���У��@�߄ݵı��F(xi��n)�ͷQ֮��픲����շ���ͬ�����µ��r(sh��)��ij��(g��)��������Ƀr(ji��)ͻ�������䣬��������һ��(g��)�����ձ���ȫ�Տ�(f��)ʧ�أ����Ԯ�(d��ng)����߃r(ji��)���У��@���ǵײ����շ��D(zhu��n)��

2���Ј����x

�҂��Եײ����շ��D(zhu��n)����������@�F(xi��n)����F(xi��n)�ij���

���µ����A���У����ڹɃr(ji��)�����µ������������Ͷ�Y�ߛ]���Г�(d��n)����pʧ������ֹ�g�����������Ĺ�����Ƀr(ji��)�M(j��n)һ���Ƶͣ����͵ăr(ji��)��ʹ���������ڹ�����������(d��ng)�Ճr(ji��)λ�����µ�����(d��ng)���������ꮅ֮���ۉ���ͻ����ʧ������Ͷ�Y����?y��n)��µ̓r(ji��)�����T���Lԇ�I�룬�R�Ͼͫ@�������������и����Ͷ�Y���M(j��n)�I������У������^��r(sh��)���P��ȫ������������I�P�ܿ���Ƅ�(d��ng)�Ƀr(ji��)�������Ѯ�(d��ng)���ȥ�ăr(ji��)λȫ�����ء�

���շ��D(zhu��n)�͑B(t��i)���Ј����x�����Ѓ��c(di��n)��

���������Е��r(sh��)Ҋ픣���(d��ng)픲����շ��D(zhu��n)���F(xi��n)��������Ҋ�ף���(d��ng)?sh��)ײ����շ��D(zhu��n)���F(xi��n)����픲����շ��D(zhu��n)ͨ���������������ĺ��ڳ��F(xi��n)���ײ����շ��D(zhu��n)�t���ڿֻ��Ԓ��۵�ĩ�γ��F(xi��n)��

�������@�������L����څ�����D(zhu��n)��Ӎ̖(h��o)��ͨ���������͑B(t��i)��픲��г��F(xi��n)�� �mȻ��������L����څ�ݵ���c(di��n)������c(di��n)�����F(xi��n)��

3��Ҫ�c(di��n)��ʾ

��1�����շ��D(zhu��n)��(d��ng)�죬�ɽ���ͻȻ���������r(ji��)λ�IJ���(d��ng)���Ⱥܴ����^ƽ�r(sh��)�����@��������ɽ�������ȫ�Ճr(ji��)�������͑B(t��i)�Ͳ��ܴ_�J(r��n)��

��2����(d��ng)�չɃr(ji��)һ������(g��)С�r(sh��)��(n��i)�IJ���(d��ng)�����^ƽ�r(sh��)�����Ă�(g��)�����յIJ�������픲����շ��D(zhu��n)�r(sh��)���Ƀr(ji��)�_���^�ς�(g��)�����ո߳�����(g��)�r(ji��)λ�����ܿ���΄����D(zhu��n)�^�����r(ji��)��Ѹ���Է������Ƅ�(d��ng)������@һ������Ѓr(ji��)���ς�(g��)�����ձ��^�ןo׃�����ײ����շ��D(zhu��n)���΄t����ȫ�෴��

��3��һ�����R����ǰ15��犣���ͶͻȻ�������r(ji��)��Ѹ�ٳ��������Ƅ�(d��ng)��

��4�����շ��D(zhu��n)�ijɽ��̓r(ji��)λ������IJ���ͬ�Ӿ�픲����շ��D(zhu��n)�ڶ���(g��)�����հ�ǰ�����յ�������ȫ��ȥ�����ײ����շ��D(zhu��n)�t��ȫ����ǰ�����յĵ�����

5.���D(zhu��n)�ΑB(t��i)——�A���—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

�Ƀr(ji��)�ʹ�����������ʹ�������ߣ���ÿһ��(g��)���c(di��n)��˶��پͻ��䣬�����¸��c(di��n)�^ǰ�c(di��n)�ߣ����ǻ����c(di��n)�Ե���ǰ�c(di��n)���@�ӰѶ��ڸ��c(di��n)�B�����������γ�һ�A��픣��ڳɽ�������Ҳ��(hu��)��һ��(g��)�A�Π

2���Ј����x

��(j��ng)�^һ���I��������(qi��ng)���u������������֮���I��څ����H�ܾS��ԭ����ُ�I������ʹ?ji��)q�ݾ��ͣ����u�������s����ӏ�(qi��ng)������p���������⣬�˕r(sh��)�Ƀr(ji��)��(hu��)���֛]��������oֹ?f��n)�B(t��i)������u���������^�I�����Ƀr(ji��)�ͻ��䣬�_ʼֻ��������׃�����ݲ����@�������ڄt���u����ȫ�����Ј������ݱ���D(zhu��n)�����f��һ��(g��)����п쌢���R��δ���µ�֮���D(zhu��n)���D(zhu��n)����Щ��֪���X�����γɈA���ǰ�x�У����ڈA�����ȫ�γɺ����ЙC(j��)��(hu��)���x��

3��Ҫ�c(di��n)��ʾ

��1���Еr(sh��)��(d��ng)�A���^���γɺɃr(ji��)�����R���µ���ֻ����(f��)��M�l(f��)չ�γ��ǻ��^(q��)���@�ǻ��^(q��)�Q�������һ����f���@����ܿ���(hu��)ͻ�ƣ��Ƀr(ji��)�^�m(x��)�����A(y��)���е��µ�څ�ݰl(f��)չ��

��2���A�η��D(zhu��n)�ڹɃr(ji��)��픲��͵ײ�����(hu��)���F(xi��n)�����͑B(t��i)���ƣ����x�෴�� �ڵײ��r(sh��)���F(xi��n)��Ƀr(ji��)�ʹ����µ������r(sh��)�u���ĉ��������p�p�����dzɽ������m(x��)�½������I���������η�s��ǰ���@�r(sh��)��Ƀr(ji��)�m���µ���Ȼ�����Ⱦ����ͼ�(x��)С����څ�������u�u�ӽ�ˮƽ���ڵײ��r(sh��)�I�u�����_(d��)�¾����B(t��i)����˃H�ИOС�ijɽ�����Ȼ�������_ʼ���ӣ��r(ji��)���S������������I����ȫ�����Ј����r(ji��)�����ϓP(y��ng)�����F(xi��n)ͻ���Ե��������档�ɽ������棬���r(sh��)�����p�ٵ�һ��(g��)ˮƽ��Ȼ�������ӣ��γ�һ��(g��)�A���Ρ��@�͑B(t��i)�@ʾһ�ξ�����м������R��Ͷ�Y�߿����ڈA�ε������D(zhu��n)��֮���롣

6.���D(zhu��n)�͑B(t��i)——�p��픣��ף�—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

һֻ��Ʊ������ijһ�r(ji��)��ˮƽ�r(sh��)�����F(xi��n)��ɽ������Ƀr(ji��)�S֮�µ����ɽ����p�٣������Ƀr(ji��)�������cǰһ��(g��)�r(ji��)������֮��c(di��n)���ɽ������S֮���Ӆs�����_(d��)����һ��(g��)�߷�ijɽ������ٵڶ����µ����Ƀr(ji��)���Ƅ�(d��ng)܉�E�������,�@�����p��픣��ַQ���^�߄ݡ�

һֻ��Ʊ���m(x��)�µ���ijˮƽ����F(xi��n)���g(sh��)�Է��������������Ȳ��r(sh��)�g��L���Ƀr(ji��)�����µ�����(d��ng)?sh��)����ϴε��c(di��n)�r(sh��)�s�@��֧�֣���һ�λ������@�λ����r(sh��)�ɽ���Ҫ����ǰ�η����r(sh��)�ɽ������Ƀr(ji��)���@�Εr(sh��)�g���Ƅ�(d��ng)܉�E������֣��@���p�ص����ַQ���߄ݡ�

�oՓ��“�p���”߀��“�p�ص�”�������ͻ���i�����p�^���i���ǵ�һ�Ώĸ߷���������c(di��n)���p��֮�i�����ǵ�һ�Ώĵ��c(di��n)����֮����c(di��n)�����͑B(t��i)������ɡ�

2���Ј����x

�Ƀr(ji��)���m(x��)������Ͷ�Y�ߎ������ஔ(d��ng)?sh��)������������������ۣ��@һ�ɹ��������������������D(zhu��n)���µ�����(d��ng)�Ƀr(ji��)���䵽ijˮƽ�������˶���Ͷ�Y�ߵ��dȤ�������^��ǰ�����@������������@ˮƽ�ٴ��I���a(b��)�أ����������_ʼ�؏�(f��)���������c��ͬ�r(sh��)����(du��)ԓ�����IJ����Ͷ�Y�ߕ�(hu��)���X���e(cu��)�^���ڵ�һ�εĸ��c(di��n)��؛�ęC(j��)��(hu��)���R�����Ј���؛�������ڵ�ˮƽ�@�����a(b��)��Ͷ�Y����ͬ�����@ˮƽ�ٶ��u������(qi��ng)��Ĺ��ۉ�����Ƀr(ji��)�ٴ��µ������ڸ��c(di��n)���ζ�������أ���Ͷ�Y�߸е�ԓ�ɛ]�����^�m(x��)���������ٶ���ԓ����ˣ����������������Ͷ�Y�߹�������Ƀr(ji��)�����ϴλ���ĵ��c(di��n)�����i��������������(g��)�p�^�͑B(t��i)����γɡ�

�p���߄ݵ����΄t��ȫ�෴���Ƀr(ji��)���m(x��)���µ����؛��Ͷ�Y���X�Ãr(ji��)̫�Ͷ�ϧ�ۣ�����һЩ��Ͷ�Y�߄t��?y��n)��µ̓r(ji��)�������Lԇ�I�룬���ǹɃr(ji��)�ʬF(xi��n)��������(d��ng)������ijˮƽ�r(sh��)���^��ǰ�̾�Ͷ�C(j��)�I���߫@�����£���Щ�ڵ����г�؛����û����r(sh��)��������˹Ƀr(ji��)����һ���´졣����(du��)���г�M���ĵ�Ͷ�Y���X�������e(cu��)�^���ϴε��c(di��n)�I������C(j��)�������@�ιɃr(ji��)���䵽�ϴε��c(di��n)�r(sh��)���������M(j��n)����(d��ng)���������Ͷ�Y���I��r(sh��)�����ٵ��������Ƅ�(d��ng)�Ƀr(ji��)�P(y��ng)��������߀ͻ���ϴλ����ĸ��c(di��n)�������i������Ť�D(zhu��n)���^ȥ�µ���څ�ݡ�

�p�^���p���͑B(t��i)��һ��(g��)�D(zhu��n)���͑B(t��i)����(d��ng)���F(xi��n)�p�^�r(sh��)������ʾ�Ƀr(ji��)�������ѽ�(j��ng)�K�Y(ji��)����(d��ng)���F(xi��n)�p�וr(sh��)������ʾ���ݸ�һ���䡣ͨ���@Щ�͑B(t��i)���F(xi��n)���L����څ�ݵ�픲���ײ������Ԯ�(d��ng)�p�^�γɕr(sh��)���҂����Կ϶��p�^������c(di��n)����ԓ�ɵ���c(di��n)�����p������c(di��n)����ԓ�ɵĵײ��ˡ���(d��ng)�p�^�i�����ƣ�����һ��(g��)�ɿ��ij�؛Ӎ̖(h��o)�����p���i���_�ƣ��t��һ��(g��)��؛��Ӎ̖(h��o)��

3��Ҫ�c(di��n)��ʾ

�������p�^�ăɂ�(g��)����c(di��n)����һ����ͬһˮƽ������������ڣ����ǿɽ��ܵġ�ͨ�����f���ڶ���(g��)�^�����^��һ��(g��)�^�߳�һЩ��ԭ���ǿ��õ�������D�Ƅ�(d��ng)�Ƀr(ji��)�^�m(x��)���������Džs�]��ʹ�Ƀr(ji��)��������ٷ�֮���IJ�ࡣһ���p�ĵڶ���(g��)���c(di��n)���^��һ��(g��)���c(di��n)�Ըߣ�ԭ������֪���X��Ͷ�Y���ڵڶ��λ���r(sh��)���_ʼ�I�룬??��Ƀr(ji��)�]���ٴε����ϴεĵ��c(di��n)��

�������p�^���ٵ��������ȷ����������i���_ʼӋ(j��)�����ٕ�(hu��)���µ����p�^����c(di��n)���i��֮�g�IJ�r(ji��)���x���p�����ٝq�������ȷ���Ҳ��һ�ӣ��p��֮����c(di��n)���i��֮�g�ľ��x���Ƀr(ji��)��ͻ���i�������ٕ�(hu��)�����ஔ(d��ng)�L�ȡ�

�������γɵ�һ��(g��)�^������ײ����r(sh��)�������ĵ��c(di��n)�s������c(di��n)�ģ����������������ײ������ķ���Ҳ��������

�������p��픣��ף���һ�����Ƿ��D(zhu��n)��̖(h��o)���Еr(sh��)Ҳ��(hu��)�������ΑB(t��i)���@Ҫҕ����(g��)���ȵĕr(sh��)�g��Q����ͨ���ɂ�(g��)���c(di��n)����ɂ�(g��)���c(di��n)���γɵĕr(sh��)�g������^һ��(g��)�鳣Ҋ��

�������p�^�ăɂ�(g��)�߷嶼�����@�ĸ߳ɽ������@�ɂ�(g��)�߷�ijɽ���ͬ�Ӽ��J��ͻ�������ڶ���(g��)�^���ijɽ��^��һ��(g��)�^���@�����٣���ӳ���Ј���ُ�I���������D(zhu��n)�����p�ڶ���(g��)�ײ��ɽ���ʮ�ֵͳ�������ͻ���i���r(sh��)����횵õ��ɽ�����������Ϸ��ɴ_�J(r��n)���p�^�����i���r(sh��)����횳ɽ���������Ҳ��(y��ng)ԓ��ه��

������ͨ��ͻ���i����(hu��)���F(xi��n)�̕��ķ������Ƅ�(d��ng)���Q֮�鷴�飬�p��ֻҪ���鲻�����i�����p�^֮����t���ܸ����i�������͑B(t��i)��Ȼ��Ч��

������һ����f���p�^���p���������ȶ��^���ȳ��������������������

7.���D(zhu��n)�͑B(t��i)——����픣��ף�—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

������ΑB(t��i)�D��

�κ��^���ͣ��e���^�����^�粿������r(sh��)���ɷQ������픣��ף��͡�������͑B(t��i)Ҳ���p���ʮ�����ƣ�ֻ�Ƕ�һ��(g��)픣��Ҹ�픷ֵú��_������ɽ������������gһ�α�һ���١����ص��t�ǵ��D(zhu��n)������픣��������xһ�ӡ�

2���Ј����x

�Ƀr(ji��)����һ�Εr(sh��)�g��Ͷ�Y���_ʼ�@�����£��Ј��������Ĺ����ĵ�һ��(g��)��픻��䣬��(d��ng)�Ƀr(ji��)����ijһ�^(q��)��������һЩ���ú��е�Ͷ�Y�ߵ��dȤ��������ǰ�ڸ�λ������Ͷ�Y������ܷ�ͻ��a(b��)�����������ٶȻ��������Ј��I�ⲻ��ʮ����ʢ���ڹɃr(ji��)�؏�(f��)���cǰһ��λ�����r(sh��)����һЩ�p�}�P�Ē�������Ƀr(ji��)�ٶ���ܛ������ǰһ�λؙn�ĵ��c(di��n)���e(cu��)�^ǰһ���c(di��n)�I�M(j��n)�C(j��)��(hu��)��Ͷ�Y���̾��͵��I�P���𣬵����ڸ��c(di��n)���ζ�������أ���Ͷ�Y���ڹɃr(ji��)�ӽ�ǰ�ɴθ��c(di��n)�r(sh��)�������p�}���Ƀr(ji��)���»���ǰ�ɴε��c(di��n)�r(sh��)һЩ�̾��I�P�_ʼֹ�g���˕r(sh��)�����������Ͷ�Y�����R(sh��)�������ȥ������������е����σɴλ���ĵ��c(di��n)�����i��������������(g��)���ش��͑B(t��i)����γɡ�

���ص��߄݄t��ȫ�෴���Ƀr(ji��)�µ�һ�Εr(sh��)�g�����ڹɃr(ji��)���{(di��o)����ʹ�ò���đ���Ͷ�Y�_ʼ������{������һЩ�ߒ�������Ͷ�Y���ಿ�ֻ��a(b��)�����ǹɃr(ji��)���F(xi��n)��һ�λ�������(d��ng)����ijһˮƽ�r(sh��)��ǰ�ڵĶ̾�Ͷ�C(j��)�����ױP�_ʼ�������Ƀr(ji��)���F(xi��n)��һ�λش졣��(d��ng)�Ƀr(ji��)����ǰһ���c(di��n)�����r(sh��)��һЩ�̾�Ͷ�Y�߸ߒ����_ʼ���a(b��)�������Ј��������أ��Ƀr(ji��)�ٴλ؏�����(d��ng)�؏���ǰ�λ����Ľ��c(di��n)�����r(sh��)��ǰ��δ�ܫ@�������ijւ}�������£���Ƀr(ji��)���»��䣬���@����ǰ�ɴη��������c(di��n)̎�I�P���S����(d��ng)���������Ͷ�Y�߸��M(j��n)�I�룬�Ƀr(ji��)����ͻ�ƃɴ��D(zhu��n)�ۻ��{(di��o)�ĸ��c(di��n)�������i���������ص��߄���ʽ������

3��Ҫ�c(di��n)��ʾ

����������픣��ף�֮픷��c픷壬����c�ȵ��g�����x�c�r(sh��)�g������ȣ�ͬ�r(sh��)�����֮�ײ��c���ص�֮픲���һ��Ҫ����ͬ�ăr(ji��)���γɡ�

����������(g��)��c(di��n)�r(ji��)����ȣ����������ԃ�(n��i)�Ϳ����ˡ�

�����������?sh��)ĵ�����(g��)픣��ɽ����dz�С�r(sh��)�����@ʾ���µ������ף������ص��ڵ�����(g��)�ײ������r(sh��)���ɽ������������@ʾ���Ƀr(ji��)����ͻ���i����څ�ݡ�

����������Փ���v�����ص��������С�q����������ײ���픲���������������(qi��ng)��

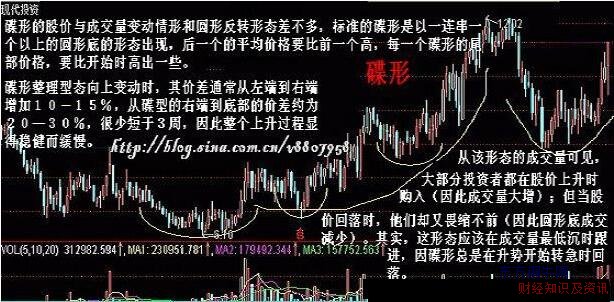

8.���D(zhu��n)�͑B(t��i)——������—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

�������ΑB(t��i)�D��

�Ƀr(ji��)��һ��(g��)�O�Mխ�ķ�����(n��i)�M���Ƅ�(d��ng)��ÿ�չɃr(ji��)�ĸߵͲ����O�٣��ҳɽ�����ʮ��ϡ�裬�D�����γ�һ�l�M������Π�@�͑B(t��i)�Q֮�靓���ס���(j��ng)�^һ���L�r(sh��)�g�ĝ����oֹ�r(ji��)λ�ͳɽ���ͬ�r(sh��)�[Ó�˳��Ų���(d��ng)�Đ��֣��Ƀr(ji��)������ϓ������ɽ����D(zhu��n)څ������

2���Ј����x

�����״����F(xi��n)���Ј����o֮�r(sh��)����һЩ�ɱ��ٵ����T���ϡ��������@Щ��Ʊ��ͨ���٣����ҹ�˾��ע��������ǰ��ģ�����Y(ji��)���ܵ�Ͷ�Y�ߵĺ�ҕ��ϡ�ٵ��I�uʹ��Ʊ�Ĺ���ʮ��ƽ�⡣���й�Ʊ�����Ҳ������ڹ��۵����ɣ������I�M(j��n)��Ҳ�Ҳ����������ԭ�����ǹɃr(ji��)����һ��(g��)�Mխ�ą^(q��)����һ������Ƅ�(d��ng)���ț]��������څ�ݣ�Ҳ�]���µ����E���F(xi��n)���˸е�������������̎�ڶ��ߕr(sh��)�ڵ����x����������(d��ng)�����ԓ��ͻȻ���F(xi��n)�������Ĵ����ɽ���ԭ��������ܵ�ijЩͻ���������Ϣ�����繫˾ӯ���������ּtǰ���õȵĴ̼����Ƀr(ji��)��Ó�x�����ף�������ϓP(y��ng)�����@�������У���֪���X��Ͷ�Y���ڝ������γ����g���������ռ����I�룬��(d��ng)�͑B(t��i)ͻ�ƺ�δ��������څ����(hu��)��(qi��ng)�����������ҹɃr(ji��)�������������ԣ���(d��ng)���������@����ͻ�ƕr(sh��)��ֵ��Ͷ�Y���R�ϸ��M(j��n)�����M(j��n)�@Щ��Ʊ����ʮ�ֿ��^�����L(f��ng)�U(xi��n)�s�Ǻܵ͡�

3��Ҫ�c(di��n)��ʾ

������ͨ�������וr(sh��)�g��(y��ng)�^�L��

������Ͷ�Y�߱�����L���Եײ����F(xi��n)���@ͻ�ƕr(sh��)���ɸ��M(j��n)��ͻ�Ƶ������dzɽ���������

��������ͻ�ƺ������;�У�����^�m(x��)�S�ָ߳ɽ�����

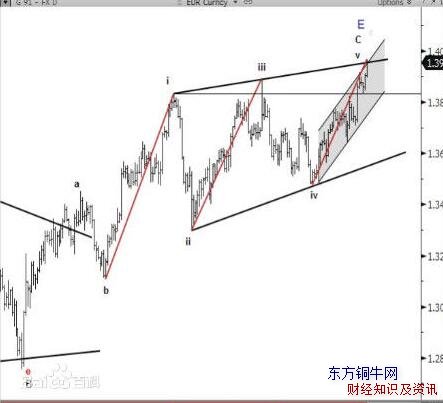

9.���D(zhu��n)�͑B(t��i)——���ͺ����ӣ���—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

�ְl(f��)�y��V�η��D(zhu��n)ʾ��D

�ְl(f��)�y��V�η��D(zhu��n)ʾ��D

�����߄ݣ��ɷ֞�����(g��)���֣�

�������µ��A�Σ�ͨ�����͵�����ʮ�ֶ��ͣ����ҳ��m(x��)һ�ζ̕r(sh��)�g��

�������D(zhu��n)���c(di��n)�����͵ĵײ�ʮ�ּ��J��һ����f�γ��@�D(zhu��n)���c(di��n)�ĕr(sh��)�g�H�����ɂ�(g��)�����գ����ҳɽ����@���c(di��n)���@���ࡣ�Еr(sh��)���D(zhu��n)���c(di��n)���ڿֻŽ������г��F(xi��n)��

�����������A�Σ������Ƀr(ji��)�ĵ��c(di��n)�������ɽ������S֮�����ӡ�

“���ӣ���”�߄���“�����߄�”��׃�Ρ����γɣ����߄����g�����������������µ����A�γʬF(xi��n)׃�����Ƀr(ji��)��һ���ֳ��F(xi��n)��M�l(f��)չ�ijɽ��^(q��)���������@�ǻ��^(q��)���^�m(x��)�������(g��)�͑B(t��i)��

���D(zhu��n)���ͺ͵��D(zhu��n)���ӣ��͵��͑B(t��i)�������c�����߄݄��෴��

2���Ј����x

�����Ј����u���������ܴ���Ƀr(ji��)��(w��n)�����ֳ��m(x��)�ش��䣬��(d��ng)�@�ɹ���������ʧ֮���I����������ȫ��������(g��)�Ј���ʹ�ùɃr(ji��)���F(xi��n)���ԵĻ����������µ��r(sh��)ͬ�ӵ��ٶ��Տ�(f��)����ʧ�أ�����ڈD���ϹɃr(ji��)���\(y��n)�У��γ�һ��(g��)����ְ���Ƅ�(d��ng)܉�E�� ���D(zhu��n)�������΄t�����෴���Ј����õ���wʹ�ùɃr(ji��)��(ji��)��(ji��)����������ͻ�������һ��(g��)����Ť�D(zhu��n)������(g��)څ�ݣ��u���������r(sh��)ͬ�ӵ��ٶ��µ����γ�һ��(g��)���D(zhu��n)���͵��Ƅ�(d��ng)܉�E��ͨ���@�ΑB(t��i)����һЩͻ����������غ�һЩ��Ϣ�`ͨ��Ͷ�Y���������A(y��)Ҋ��������ɡ������߄��ǂ�(g��)�D(zhu��n)���͑B(t��i)���@ʾ�^ȥ��څ�������D(zhu��n)�^����

���ӣ����߄����������µ��A�Σ�����һ���ֳ��F(xi��n)�M�еą^(q��)���@����?y��n)��γ��@�߄����g��������ʿ��(du��)�͑B(t��i)�]�����ģ���(d��ng)�@������������֮�Ƀr(ji��)�����^�m(x��)�������(g��)�͑B(t��i)���ڳ��F(xi��n)���ӣ����߄ݵ��ǻ��^(q��)�r(sh��)���҂������@�ǻ��^(q��)�ĵ��c(di��n)�I�M(j��n)���ȴ�����(g��)�͑B(t��i)����ɡ�

���ӣ����c�����߄ݾ���ͬ�ӵ��A(y��)�y������

3��Ҫ�c(di��n)��ʾ

�����������߄����D(zhu��n)���c(di��n)��������@�ɽ�����ϣ��ڈD�����γɵ����͡�

�������Ƀr(ji��)��ͻ�����ӣ��͵��ǻ��^(q��)픲��r(sh��)������гɽ������ӵ���ϣ��ڵ��Ƶ��D(zhu��n)���ӣ��͵��ǻ��ײ��r(sh��)���t����Ҫ�ɽ������ӡ�

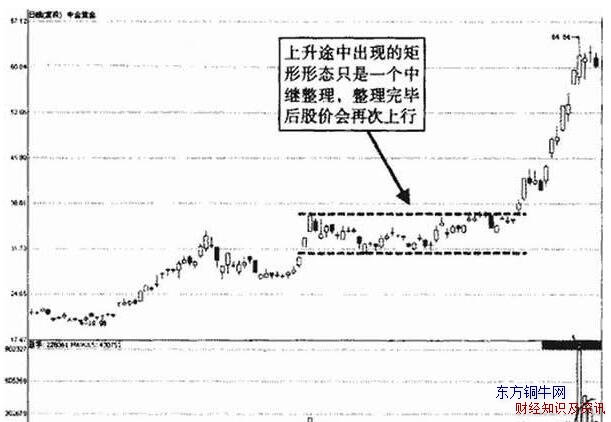

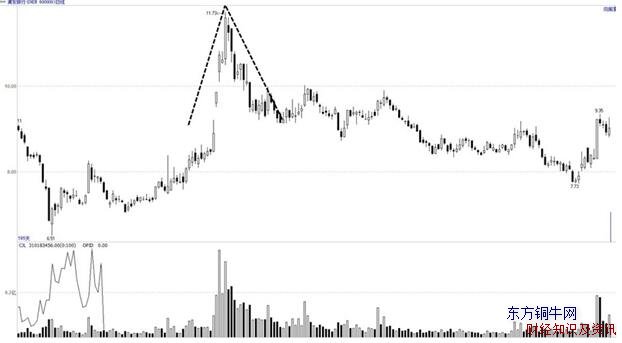

10.���D(zhu��n)�͑B(t��i)——������—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

�Ƀr(ji��)��(j��ng)�^һ�Εr(sh��)�g���������µ���Ȼ�����������µ��������ĸ��c(di��n)�^�ϴΞ�ߣ��µ��ĵ��c(di��n)���^�ϴεĵ��c(di��n)��͡�����(g��)�͑B(t��i)�ԪMխ�IJ���(d��ng)�_ʼ��Ȼ������ɷ��U(ku��)������҂������µĸ��c(di��n)�͵��c(di��n)�քe�B���������Ϳ��Ԯ���һ��(g��)�R�з��յ������Π�@���������Ρ�

�ɽ������棬������������(g��)�͑B(t��i)�γɵ��^���У��������߶��Ҳ�Ҏ(gu��)�t�ijɽ��������ͷ֞������ͺ��½��ͣ��京�xһ�ӡ�

2���Ј����x

����(g��)�͑B(t��i)����?y��n)�Ͷ�Y�ߛ_��(d��ng)��Ͷ�Y��w����ɣ�ͨ�����L��������������A�γ��F(xi��n)���@��һ��(g��)ȱ�����Ժ�ʧȥ���Ƶ��Ј���Ͷ�Y���ܵ��Ј����ҵ�Ͷ�C(j��)�L(f��ng)����������Ⱦ����(d��ng)�Ƀr(ji��)�����r(sh��)�㯂���ϣ���������(du��)�Ј���ǰ������˾ǰ�����sһ�o��֪���ֻ��Ǜ]�����ģ����Ԯ�(d��ng)�Ƀr(ji��)�µ��r(sh��)��äĿ�ؼ��뒁�����С������_��(d��ng)���s�y�o�µ��Є�(d��ng)��ʹ�ùɃr(ji��)�������ش��ϴ��䣬�γ������r(sh��)�����c(di��n)�^�ϴΞ�ߣ����c(di��n)�t�^�ϴΞ�͡����ڲ�Ҏ(gu��)�t�����~�ijɽ�������ӳ��Ͷ�Y����(d��ng)���I�u��w���@�͑B(t��i)�f������Ё��Rǰ�����ף���������Ϳ��f��һ��(g��)�µ��͑B(t��i)����ʾ�������M�^�������͑B(t��i)�s�]�����_ָ�����г��F(xi��n)�ĕr(sh��)�g��ֻ�Ю�(d��ng)�����ƕr(sh��)���͑B(t��i)��ɴ_����δ�x�е�Ͷ�Y�߾�ԓ�R�Ϲ������x�ˡ�

3��Ҫ�c(di��n)��ʾ

������һ��(g��)��(bi��o)��(zh��n)�������͑�(y��ng)ԓ������(g��)���c(di��n)������(g��)���c(di��n)���@����(g��)���c(di��n)һ��(g��)��һ��(g��)�ߣ����g�Ķ���(g��)���c(di��n)�tһ��(g��)�^һ��(g��)�ͣ���(d��ng)�Ƀr(ji��)�ĵ�����(g��)���c(di��n)�ص��������ĵ��c(di��n)�^ǰһ��(g��)���c(di��n)��͕r(sh��)�����Լ��O(sh��)�͑B(t��i)�ij��������^���һ�ӣ������͌���“���c(di��n)�D(zhu��n)��”�͑B(t��i)���ʴ�һ��(g��)�^ƽ����������Ҳ��ҕ֮��һ��(g��)���^���Ҽ���A�i�����^��ʽ�߄ݡ�

�������@�͑B(t��i)���]�����ٵ��������ȹ�ʽ��Ӌ(j��)δ�����ݣ���һ����f��������Ǻܴ�

�������@�͑B(t��i)Ҳ�п��ܕ�(hu��)����ͻ�ƣ������������͵�픲����Ƀɂ�(g��)ͬһˮƽ�ĸ��c(di��n)�B�ɣ�����Ƀr(ji��)�Ը߳ɽ�������ͻ�ƣ����Ѓr(ji��)��Խ����ˮƽ�ٷ�֮��������ô�@�͑B(t��i)����A(y��)�ڵķ������x��Ҫ���������@ʾǰ��������څ���ԕ�(hu��)���m(x��)��δ����������ʮ�ֿ��^���@����?y��n)�?d��ng)���������ϛ_�ƕr(sh��)����Փ����һ���������������_ʼ���@ʾ�Ј�����(d��ng)��Ͷ�Y��w�M(j��n)һ���U(ku��)��Ͷ�Y������ȫʧȥ���ԵĿ��ƣ�����ز�Ӌ(j��)�r(ji��)�롣��(d��ng)ُ�I��������Y(ji��)�Ƀr(ji��)��K����������

����������Ͷ�Y�ߛ_��(d��ng)�Ͳ����Ե���w��ɵģ�������^���ڵ��еĵײ����F(xi��n)��ԭ���ǹɃr(ji��)��(j��ng)�^һ�Εr(sh��)�g���µ�֮��Ͷ�Y��Ը������������ڵͳ����Ј�����У��������γ��@�͑B(t��i)��

11.���D(zhu��n)�͑B(t��i)——����—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

���η��D(zhu��n)�ΑB(t��i)

���͵��͑B(t��i)�q���@ʯ�����i������֠�ɽ�����ͬ���Ǡ�u�Μp�١����͌�(sh��)�H�������ͺ͌�(du��)�Q�����͵ĽY(ji��)�ϡ���벿��������һ�ӣ��ڶ���(g��)�����c(di��n)�^ǰһ��(g��)�ߣ�������c(di��n)���^ǰһ��(g��)��ͣ���(d��ng)?sh��)����λ����r(sh��)�����c(di��n)�s������Խ�ڶ���(g��)���c(di��n)ˮƽ���������µ������c(di��n)�s���^��һ��(g��)��ߣ��Ƀr(ji��)�IJ���(d��ng)�IJ��������U(ku��)ɢ�D(zhu��n)�����(n��i)��խ���Ұ벿��׃������ڌ�(du��)�Q�����͡�

2���Ј����x

��(d��ng)�Ƀr(ji��)��������֮�H��Ͷ�Y���@�Û_��(d��ng)��ʧȥ���ǣ���˃r(ji��)��(d��ng)���ɽ���������ӣ����ܿ��Ͷ�Y��w�u�u���o�����ɽ��p�٣��Ƀr(ji��)������խ���Ј��ĸߝq��Ͷ�Y��Ը�D(zhu��n)���^����Ͷ�Y�ߵȴ��Ј��M(j��n)һ����׃��������Ͷ�Y�Q����

3��Ҫ�c(di��n)��ʾ

���������ͺ��ٞ�ײ����D(zhu��n)��ͨ�������м�(j��)�µ�ǰ��픲�������ɽ�����c(di��n)���F(xi��n)���ǂ�(g��)�D(zhu��n)���͑B(t��i)��

��������(d��ng)�������·�֧�ֵ��ƺ���һ��(g��)����Ӎ̖(h��o)��������Ƀr(ji��)����ͻ���ҷ������r(sh��)�����ҳɽ����������Ǿ���һ��(g��)�I��Ӎ̖(h��o)��

����������С���������ȷ����ǏĹɃr(ji��)���µ����������¾��_ʼ�����ȳ��͑B(t��i)��(n��i)����c(di��n)������c(di��n)�Ĵ�ֱ���x���@���x����δ���Ƀr(ji��)����(hu��)�µ������ٷ��ȡ�

12.�����͑B(t��i)——��(du��)�Q������—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

��(du��)�Q������

���^������ָ�Ƀr(ji��)��(j��ng)�^һ�Εr(sh��)�g�Ŀ���׃��(d��ng)������ǰ�M(j��n)����һ���^(q��)���(n��i)����խ��׃��(d��ng)���ȕr(sh��)�C(j��)��������^�m(x��)�������߄ݡ��@�N�@ʾ�����߄ݵ��͑B(t��i)�Q֮�������͑B(t��i)��

��(du��)�Q��������һϵ�еăr(ji��)��׃��(d��ng)���M�ɣ���׃��(d��ng)������u�sС��������fÿ��׃��(d��ng)����߃r(ji��)������ǰ�ε�ˮ��(zh��n)������̓r(ji��)��ǰ��ˮ��(zh��n)��ߣ���һ���s�D�Σ���ęM�ķ��Ƀr(ji��)׃��(d��ng)�I(l��ng)�������ޞ�����б�������ޞ����σA�����Ѷ��ڸ��c(di��n)�͵��c(di��n)���քe��ֱ���B���������Ϳ����γ�һ�ஔ(d��ng)��(du��)�Q�������Ρ���(du��)�Q�����γɽ�������������С���ȵĹɃr(ji��)׃��(d��ng)���f�p��Ȼ��(d��ng)�Ƀr(ji��)ͻȻ���������Εr(sh��)���ɽ����S֮׃��

2���Ј����x

��(du��)�Q����������?y��n)��I�u�p����������ԓ�r(ji��)��^(q��)���(n��i)�ݾ����������r(sh��)�_(d��)��ƽ���B(t��i)���γɡ��Ƀr(ji��)�ĵ�һ��(g��)�����Ը��c(di��n)���䣬���ܿ�ر㱻�I�����������Ƅ�(d��ng)�r(ji��)���������ُ�I��������(du��)���Л]��̫������ģ��ֻ��nj�(du��)ǰ���е����c(di��n)�q�ɣ���˹Ƀr(ji��)δ�ܻ������ϴθ��c(di��n)�Ѹ���^����һ���µ������µ����A���У���Щ���۵�Ͷ�Y�߲�Ը��̫�̓r(ji��)�v�ۻ�?q��)�ǰ���Դ���ϣ�������Ի���ĉ������?qi��ng)���Ƀr(ji��)δ�͵����ϴεĵ��c(di��n)���Ѹ�������I�u�p�����^���Ԡ���ʹ�Ƀr(ji��)������С����(d��ng)�՝u�sխ���γ��˴�һ�͑B(t��i)���ɽ����ڌ�(du��)�Q�����γɵ��^���в����p�٣�����ӳ���õ�������(du��)���Ъq�ɲ��Q���^���B(t��i)�ȣ�ʹ���Ј����r(sh��)���š�

һ������֮�£���(du��)�Q�������nj��������͑B(t��i)�����Ƀr(ji��)��(hu��)�^�m(x��)ԭ����څ���Ƅ�(d��ng)��ֻ���ڹɃr(ji��)������һ�����@ͻ�ƺſ��Բ�ȡ����(y��ng)���I�u�Є�(d��ng)������Ƀr(ji��)���ϛ_����������횵õ���ɽ�������ϣ�������һ��(g��)�����I��Ӎ̖(h��o)����֮�������µ��ƣ��ڵͳɽ���֮�µ��ƣ�������һ��(g��)���ڹ���Ӎ̖(h��o)��

��(du��)�Q�����͵������������ȷ����Ǯ�(d��ng)�Ƀr(ji��)����ͻ�ƕr(sh��)�����͑B(t��i)�ĵ�һ��(g��)�������c(di��n)�_ʼ��һ�l�͵ײ�ƽ�ȵ�ֱ�����҂������A(y��)�ڹɃr(ji��)���ٕ�(hu��)�������@�l���ŕ�(hu��)�������������ڹɃr(ji��)�������ٶȣ�����(hu��)���͑B(t��i)�_ʼ֮ǰͬ�ӵĽǶ�����������҂����@���ȷ�����Ӌ(j��)��ԓ�����������ăr(ji��)��ˮƽ������Ҫ����ɕr(sh��)�g���͑B(t��i)�����ٵ��������ȷ���Ҳ��һ�ӡ�

3��Ҫ�c(di��n)��ʾ

������һ��(g��)��(du��)�Q�����ε��γɣ����Ҫ�����@�Ķ���(g��)���ڸ��c(di��n)�Ͷ��ڵ��c(di��n)���F(xi��n)��

��������(du��)�Q�����εĹɃr(ji��)׃��(d��ng)���ӽ�����c(di��n)��δ��ͻ�ƽ羀�r(sh��)����������С����̫�ӽ���c(di��n)��ͻ�Ƽ�ʧЧ��ͨ���ھ������ε�߅һ����ķ�֮��̎ͻ�ƕr(sh��)��(hu��)�a(ch��n)�����(zh��n)�_���Ƅ�(d��ng)��

����������ͻ����Ҫ��ɽ������S������ͻ�Ƅt���ء���һ�c(di��n)���ע�⣬���猦(du��)�Q���������µ��ƕr(sh��)�ИO��ijɽ�����������һ��(g��)�e(cu��)�`�ĵ���Ӎ̖(h��o)���Ƀr(ji��)�ڵ��ƺ���(hu��)����Փ����䡣�����Ƀr(ji��)�������εļ�˵��ƣ����и߳ɽ��İ��S�������Ȟ��(zh��n)�_���Ƀr(ji��)�H�µ�һ������(g��)�����պ��Ѹ�ٻ������_ʼһ�����������С��м�ͻ�ƕr(sh��)����(y��ng)�S�r(sh��)�������γ��µ������Ρ�

�������mȻ��(du��)�Q�����δ��nj��������͑B(t��i)�����^���п��������е�픲�����еĵײ��г��F(xi��n)������(j��)�y(t��ng)Ӌ(j��)����(du��)�Q�������д�s�ķ�֮���������͑B(t��i)�������µ��ķ�֮һ�t���D(zhu��n)���͑B(t��i)��

��������(du��)�Q������ͻ�ƺ��ܕ�(hu��)���F(xi��n)�̕��ķ������Ƅ�(d��ng)�����飩�������ĺ��ֹ�ڸ��c(di��n)���B���ɵ��͑B(t��i)�����µ��ĺ��t�����ڵ��c(di��n)���B���͑B(t��i)��֮�£������Ƀr(ji��)�ĺ������������f��λ�ã��͑B(t��i)��ͻ�ƵĿ������`��

13.�����͑B(t��i)——���������κ��½�������—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

�����������ΑB(t��i)

�Ƀr(ji��)��ijˮƽ�ʬF(xi��n)�ஔ(d��ng)��(qi��ng)����u�����r(ji��)��ĵ��c(di��n)������ˮƽ�����䣬���Ј���ُ�I��ʮ�֏�(qi��ng)���Ƀr(ji��)δ�����ϴε��c(di��n)���揗�����@���γ��m(x��)ʹ�Ƀr(ji��)�S��һ�l����ˮƽ������(d��ng)�՝u��խ���҂�?n��i)���ÿһ��(g��)���ڲ���(d��ng)���c(di��n)�B���������ɮ���һ�lˮƽ����������ÿһ��(g��)���ڲ���(d��ng)���c(di��n)�t�����B����һ�l���σAб�ľ����@�������������Ρ��ɽ������͑B(t��i)�γɵ��^���в����p�١�

�½������ε��Π������������ǡ���෴���Ƀr(ji��)��ij�ض���ˮƽ���F(xi��n)��(w��n)����ُ�I������˹Ƀr(ji��)ÿ������ԓˮƽ���������γ�һ�lˮƽ�����������Ј��Ĺ��������s����ӏ�(qi��ng)���Ƀr(ji��)ÿһ�β���(d��ng)�ĸ��c(di��n)���^ǰ�Ξ�ͣ������γ�һ�l�Aб�Ĺ��o�����ɽ������������(g��)�͑B(t��i)���^���У�һֱ��ʮ�ֵͳ���

2���Ј����x

�����������@ʾ�I�u�p����ԓ������(n��i)���^�������I���������ڠ���������ռ���L(f��ng)���u�������ض��ĹɃr(ji��)ˮƽ������۲����ڳ�؛�����s�����ú��У����ǹɃr(ji��)ÿ��������Ĺ���ˮƽ�㼴�������@����ͬһ�r(ji��)��Ĺ����γ���һ�lˮƽ�Ĺ��o�������^���Ј���ُ�I������(qi��ng)�����������Ƀr(ji��)���䵽�ϴεĵ��c(di��n)��������������ُ�M(j��n)������γ�һ�l�����Ϸ��Aб���������⣬Ҳ��������Ӌ(j��)�����Ј��О飬������ʿ����ѹɃr(ji��)���r(sh��)���ͣ����_(d��)����ʹ������{֮Ŀ�ġ�

�½�������ͬ���Ǻõ��p����ij�r(ji��)��^(q��)���(n��i)���^�����F(xi��n)��Ȼ���õ������s�c�������DZ����@ʾ�������෴��������һ�����������(qi��ng)���ۉ������Ƀr(ji��)߀�]�������ϴθ��c(di��n)���ٹ����������õ�һ����(ji��n)����ijһ�r(ji��)��ķ�����ʹ�Ƀr(ji��)ÿ���䵽ԓˮƽ��@��֧�֡����⣬�@�͑B(t��i)���γ���������������Ѓr(ji��)��؛��ֱ��؛Դ�����ֹ��

3��Ҫ�c(di��n)��ʾ

���������������κ��½������ζ����������ΑB(t��i)�������������������^���г��F(xi��n)����ʾ��ͻ�ƵĿ��ܣ��½����������෴��

������������������ͻ��픲�ˮƽ���������r(sh��)����һ��(g��)�����I��Ӎ̖(h��o)���½���������ͻ���²�ˮƽ�������r(sh��)��һ��(g��)���ڹ���Ӎ̖(h��o)����������������ͻ�ƕr(sh��)횰��д�ɽ��������½����DZ�ͻ�ƕr(sh��)�����д�ɽ������C��(sh��)��

������ֵ��һ����ǣ��˶��͑B(t��i)�m���������ΑB(t��i)����һ����������Ҏ(gu��)���ԣ������п��ܳ��෴����l(f��)չ�������������ο����µ������Ͷ�Y�������µ��ƣ��������Ѓr(ji��)Ӌ(j��)���r(sh��)���˕��r(sh��)�������Դ��΄����ʡ�ͬ�r(sh��)������ͻ�ƕr(sh��)���]�д�ɽ�����ϣ�Ҳ�����Q(m��o)ȻͶ�롣�෴�½�������Ҳ�п�������ͻ�ƣ��@�����д�ɽ����t���C��(sh��)�����������µ��ƕr(sh��)�������F(xi��n)�������t�^�����Ƿ����ڵ�ˮƽ֮�£��ڵ�֮���Ǽ��Ի�������ͻ�Ƶ��������t�D��ʧ����

14.�����͑B(t��i)——Ш��—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

Ш���ΑB(t��i)

Ш���ΑB(t��i)

Ш��ϵ�Ƀr(ji��)���ڶ��l�Ք���ֱ����׃��(d��ng)���c���Ǿ���ͬ̎���ڶ��l�羀ͬ�r(sh��)�σA����б���ɽ���׃����������һ����픶��f�p��Ш���ַ֞�����Ш�κ��½�Ш�Ρ�

����Ш��ָ�Ƀr(ji��)��(j��ng)�^һ���µ����Џ�(qi��ng)�Ҽ��g(sh��)�Է������r(ji��)������һ��ˮƽ�ֵ��^���䣬�������c(di��n)�^ǰ�Ξ�ߣ����������¸��c(di��n)���ϴη����c(di��n)�ߣ��ֻ����γ�һ�˸�һ��֮�ݣ��Ѷ��ڸ��c(di��n)���B�����ڵ��c(di��n)���B�γ�һ�l���σAбֱ��������һ�l�t�^�鶸�͵�ֱ����

�½�Ш�̈́t�෴�����c(di��n)һ��(g��)��һ��(g��)�ͣ����c(di��n)��һ��(g��)��һ��(g��)�ͣ��γɶ��lͬ�r(sh��)�A��б����

�ɷNШ�ͳɽ�������Խ�ӽ��˲����ɽ�Խ�١�

2���Ј����x

����Ш��——�����Ͽ���������������ֻ��һ߅�σA�����������Ƕ��^څ�ݣ�������Ш�Ͷ�߅�σA�����^څ�ݑ�(y��ng)ԓ���⣬����(sh��)�H�ϲ�����ˣ���?y��n)����������ε�픾������Ƀr(ji��)��һ���r(ji��)����u������(d��ng)���o�����պ������羀�������գ����ϙn����������Ƀr(ji��)���(hu��)��������������Ш���У��Ƀr(ji��)�������u���������Ͷ�Y�˵��dȤ�s��u�p�٣��Ƀr(ji��)�m�ϓP(y��ng)������ÿһ��(g��)�µ���������(d��ng)����ǰһ��(g��)�������(d��ng)������ȫ��ʧ�r(sh��)���Ƀr(ji��)�㷴�D(zhu��n)�ص�����ˣ�����Ш�ͱ�ʾһ��(g��)���g(sh��)�Ե����x֮�u�Μp������r������Ш����һ��(g��)�����͑B(t��i)�����ڵ����л����A�γ��F(xi��n)������Ш���@ʾ��δ��Ҋ�ף�ֻ��һ�ε����g(sh��)�Է������ѣ���(d��ng)�������ƺ��ǹ���Ӎ̖(h��o)������Ш�͵��µ����ȣ����ٌ��������ăr(ji��)�����������Ҫ���ø��࣬��?y��n)���δҊ�ס?/span>

�½�Ш��——���Ј����x������Ш�΄����෴���Ƀr(ji��)��(j��ng)�^һ�Εr(sh��)�g�������F(xi��n)�˫@�����£��mȻ�½�Ш�εĵ����Aб���ƺ��f���Ј��ijн���������(qi��ng)�����µĻ������^��һ��(g��)�����˲�����С���f�������������p���У����ϳɽ������@�A���еĜp�ٿ��C���Ј��u���Ĝp�����½�Ш��Ҳ�ǂ�(g��)�����ΑB(t��i)��ͨ�����У��L�����еĻ����{(di��o)���A���г��F(xi��n)���½�Ш�εij��F(xi��n)���V�҂�������δҊ픣��@�H������������{(di��o)���F(xi��n)��һ����f���ΑB(t��i)���������ͻ�ƣ���(d��ng)����������ͻ�ƕr(sh��)������һ��(g��)�I��Ӎ̖(h��o)��

3��Ҫ�c(di��n)��ʾ

������Ш�Σ��oՓ����Ш�������½�Ш�Σ����¶��l��������@���Ք���һ�c(di��n)������͑B(t��i)̫�^���ɣ��γɵĿ����Ծ�ԓ���ɡ�һ����fШ����Ҫ����(g��)�������ϕr(sh��)�g��ɡ�

�������mȻ�����г��F(xi��n)������Ш�δֶ������µ���ռ�࣬���෴�������������ƣ����ҳɽ��������@�����ӣ��͑B(t��i)���ܳ��F(xi��n)׃�����l(f��)չ��һ����ͨ�����@�r(sh��)���҂���(y��ng)ԓ��׃?c��)���ƫ���Ŀ������е�����Ƀr(ji��)�����ܕ�(hu��)�����µ�����ͨ�����_ʼһ���µ������ˡ�ͬ�������½�Ш�β�����������������֧�֣��͑B(t��i)���ܸ�׃?y��u)�һ�½�ͨ�����@�r(sh��)����еĿ����͑�(y��ng)ԓ�S���Єݵ�׃�������������ˡ�

����������Ш�����¶��l���Ք���һ�c(di��n)���Ƀr(ji��)���͑B(t��i)��(n��i)�Ƅ�(d��ng)ֻ�����������������µ�����K��(hu��)����ơ����Ƀr(ji��)����ĵ����c(di��n)���ɵ�һ��(g��)���c(di��n)�_ʼ��ֱ������Ш�μ�ˣ�֮�g���x�ģ�����̎���Еr(sh��)�Ƀr(ji��)���ܕ�(hu��)һֱ�Ƅ�(d��ng)��Ш�εļ�ˣ����˼�˺�߀����������Ȼ��Ŵ���µ���

�������½�Ш�κ�����Ш����һ�c(di��n)���@��֮ͬ̎������Ш���ڵ�������֧�ֺ�(j��ng)����(hu��)���F(xi��n)���������½�Ш������ͻ���������ܕ�(hu��)��M�l(f��)չ���γ��ǻ���B(t��i)��A��ɽ���Ȼʮ�ֵͳ���Ȼ��������_ʼ�������@�����S֮�����ӡ��@���εij��F(xi��n)���҂��ɴ��Ƀr(ji��)�����ǻ����ֺ�ſ��]���M(j��n)��

15.�����͑B(t��i)——����—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

�����ǹɃr(ji��)��һ�B���ڶ��lˮƽ�����½羀֮�g׃��(d��ng)���ɵ��͑B(t��i)���Ƀr(ji��)���䷶��֮��(n��i)���F(xi��n)���䡣�r(ji��)��������ijˮƽ�r(sh��)�������������^���䣬���ܿ�ر�@��֧�ֶ��������ǻ������ϴ�ͬһ���c(di��n)�r(sh��)��һ�����裬�����䵽�ϴε��c(di��n)�r(sh��)�t�ٵõ�֧�֡��@Щ���ڸ��c(di��n)�͵��c(di��n)�քe��ֱ���B��������������L��һ�lͨ�����@ͨ���ȷ��σA������½�������ƽ�аl(f��)չ���@���Ǿ����͑B(t��i)��

2���Ј����x

���Ξ�_ͻ�ͣ���������(sh��)���ஔ(d��ng)?sh��)Ġ��?zh��n)�p���ĸ�����

�@�͑B(t��i)���@���V�҂����õ��p����������ԓ����֮�g��ȫ�_(d��)�¾����B(t��i)�����@�����g�lռ�����l�ı��ˡ����õ�һ���J(r��n)����r(ji��)λ�Ǻ�������I���c(di��n)�����ǹɃr(ji��)ÿ���䵽ԓˮƽ���I�룬�γ���һ�lˮƽ�������c��ͬ�r(sh��)����һ��������Ͷ�Y�ߌ�(du��)���Л]�����ģ��J(r��n)��Ƀr(ji��)�y����Խ��ˮƽ�����ǹɃr(ji��)������ԓ�r(ji��)λˮƽ���㼴���ۣ��γ�һ�lƽ�еĹ��o��������һ��(g��)�Ƕȷ���������Ҳ������Ͷ�Y������аl(f��)չ�����ʣ�Ͷ�Y�B(t��i)��׃����㯺Ͳ�֪�������ɡ����ԣ���(d��ng)�Ƀr(ji��)�����r(sh��)��һ����(du��)����ȱ�����ĵ�Ͷ�Y���˳�������(d��ng)�Ƀr(ji��)����r(sh��)��һ������δ��ǰ����Ͷ�Y���M(j��n)�������p����(sh��)�����������ǹɃr(ji��)�́������@һ�΅^(q��)���(n��i)����(d��ng)��

һ����f�������������ΑB(t��i)���е�ţƤ���䣬�����к͵����ж����ܳ��F(xi��n)���L��խ�ҳɽ���С�ľ�����ԭʼ�ײ����^�����F(xi��n)��ͻ�������������I����u����Ӎ̖(h��o)���q������ͨ�����ھ��α��팒�ȡ�

3��Ҫ�c(di��n)��ʾ

�����������γɵ��^���У�������ͻ�l(f��)�Ե���Ϣ�_�y����ɽ�����(y��ng)ԓ�Dz����p�ٵġ�������͑B(t��i)�γ����g���в�Ҏ(gu��)�t�ĸ߳ɽ����F(xi��n)���͑B(t��i)����ʧ������(d��ng)�Ƀr(ji��)ͻ�ƾ�������ˮƽ�r(sh��)������гɽ�����������ϣ�������������ˮƽ�r(sh��)���Ͳ�횸߳ɽ��������ӡ�

���������γʬF(xi��n)ͻ�ƺɃr(ji��)��(j��ng)�����F(xi��n)���飬�@�N����ͨ����(hu��)��ͻ�ƺ�������������ڃ�(n��i)���F(xi��n)�����錢ֹ��픾�ˮƽ֮�ϣ����µ��ƺ�ļ��Ի������������ڵ�ˮƽ֮�¡�

������һ��(g��)�ߣ��Ͳ����^��ľ��Σ��^һ��(g��)�Mխ���L�ľ����͑B(t��i)����������

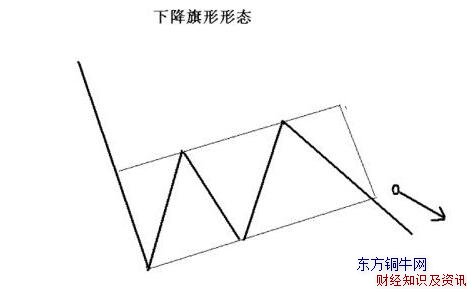

16.�����͑B(t��i)——����—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

�����߄ݵ��͑B(t��i)����һ�������U��ϵ���ã��@�͑B(t��i)ͨ���ڼ��ٶ��ִ�����Ј�����(d��ng)�г��F(xi��n)���Ƀr(ji��)��(j��ng)�^һ�B���o�ܵĶ��ڲ���(d��ng)���γ�һ��(g��)���cԭ��څ�ݳ��෴����Aб���L���Σ��@���������߄ݡ������߄��ֿɷ����������κ��½����Ρ�

�������ε��γ��^���ǣ��Ƀr(ji��)��(j��ng)�^���͵��j�������γ�һ��(g��)�o�ܣ��Mխ�������Aб�ăr(ji��)���ܼ��^(q��)���@�ܼ��^(q��)��ĸ��c(di��n)�͵��c(di��n)�քe�B���������Ϳ��Ԅ������lƽ�ж����A��ֱ�����@�����������Ρ�

�½����΄t�����෴����(d��ng)�Ƀr(ji��)���F(xi��n)���ٻ�ֱ���µ������γ�һ��(g��)����(d��ng)�Mխ���־o�ܣ����σA�ăr(ji��)���ܼ��^(q��)������һ�l����ͨ�����@�����½����Ρ�

�ɽ����������γ��^���У����@���؝u���f�p�ġ�

2���Ј����x

���ͽ�(j��ng)�����F(xi��n)�ڼ����������½���������;���ڼ��ٵ�ֱ�������У��ɽ�����u���ӣ�����_(d��)��һ��(g��)�������ӛ䛣����ȳ��й�Ʊ�ߣ�����@�����u��������څ������������������Ƀr(ji��)�_ʼС���µ����γ����Ρ����^��Ͷ�Y�ߌ�(du��)������Ȼ��M���ģ����Ի�����ٶȲ��죬����Ҳʮ���p���ɽ��������p�٣���ӳ���Ј��Ĺ��������ڻ����в���p�p����(j��ng)�^�ʶΕr(sh��)�g��������������ĩ�˹Ƀr(ji��)ͻȻ�������ɽ��������������?gu��)��γ�һ�lֱ�����Ƀr(ji��)�����γ����Εr(sh��)�Ƅ�(d��ng)�ٶ�һ�Ӽ����������@�������γɵ����Ρ�

���µ��r(sh��)���γɵ����Σ����Π�������r(sh��)�D��֮���ã��ڼ��ٵ�ֱ���½��У��ɽ��������_(d��)��һ��(g��)���c(di��n)��Ȼ����֧�η��������^�������Ȳ��ɽ����p�٣��Ƀr(ji��)С���������γ����Σ���(j��ng)�^һ�Εr(sh��)�g���������_(d��)����ĩ�ˣ��Ƀr(ji��)ͻȻ�µ����ɽ����������Ƀr(ji��)�m(x��)����

���Ϸ�����Ҋ�������ǂ�(g��)�����ΑB(t��i)�����͑B(t��i)��ɺ�Ƀr(ji��)���^�m(x��)ԭ����څ�ݷ����Ƅ�(d��ng)���������Ό�������ͻ�ƣ����½����΄t�����µ��ƣ��������δ���ţ�е������г��F(xi��n)������ΑB(t��i)��ʾ���п����M(j��n)��β�A�Ρ��½����δ�������е�һ�ڳ��F(xi��n)���@�͑B(t��i)�@ʾ���У���Ƀr(ji��)����������ֱʽ���µ�������@�A�����γɵ�����ʮ�ּ�(x��)С�������������Ă�(g��)�����Ճ�(n��i)��(j��ng)����ɣ���������е������г��F(xi��n)�������γɵĕr(sh��)�g��Ҫ�^�L�����ҵ��ƺ�ֻ�����ȵ��µ���

�����͑B(t��i)�����ȳ�������/������ �����ȵķ�����ͻ�����Σ��������κ��½�������ͬ����������/�����ȣ��������֧��U���L�ȡ� ������U���L�����γ���U��ͻ���c(di��n)�_ʼ��ֱ�����ε���c(di��n)��ֹ��

3��Ҫ�c(di��n)��ʾ

�������@�͑B(t��i)����ڼ����������µ�֮����F(xi��n)���ɽ����t������γ��ΑB(t��i)���g������@���p�١�

��������(d��ng)������������ͻ�ƕr(sh��)�����Ҫ�гɽ�����������ϣ���(d��ng)�½��������µ��ƕr(sh��)���ɽ�Ҳ�Ǵ������ӵġ�

���������͑B(t��i)�γ��У����Ƀr(ji��)څ���γ����ζ���ɽ����鲻Ҏ(gu��)�t��ܶ��ַǝu�Μp�ٵ���r�r(sh��)����һ�����Ǻܿ�ķ��D(zhu��n)����������������������������ͻ�ƶ��½����΄t���������ơ��Q��֮���߳ɽ����������͑B(t��i)�Лr���ܳ��F(xi��n)���D(zhu��n)�������ǂ�(g��)�����͑B(t��i)����ˣ��ɽ�����׃���������߄�����ʮ����Ҫ�ģ������^����Д��ΑB(t��i)��?zh��n)ε�Ψһ�����?/span>

�������Ƀr(ji��)��(y��ng)�����܃�(n��i)���A(y��)���ķ���ͻ�ƣ��������ܕr(sh��)���͑�(y��ng)ԓ�eС�ģ�ע����׃����

17.�����͑B(t��i)——�u��—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

���г��m(x��)����һ�Εr(sh��)�g����һ�պ�Ȼ�ʬF(xi��n)ȱ���������������Ƀr(ji��)λ�ڸ�ˮƽ�ǻ����ܿ�r(ji��)������ȱ�����µ�����߅��ȱ�ڴ�s��ͬһ�r(ji��)��^(q��)��l(f��)����ʹ��ˮƽ���ֵą^(q��)���ڈD���Ͽ���������һ��(g��)�u�Z���Π��߅��ȱ�����@�u�Z������(d��)�ں���֮�ϡ��ɽ������γɵču�����gʮ�־Ƀr(ji��)���µ��r(sh��)�γɵču���Π�Ҳ��һ�ӡ�

2���Ј����x

�Ƀr(ji��)�����������ʹԭ�����I��ě]�����A(y��)�ڵăr(ji��)λ�룬���m(x��)�������������K���̲�ס��Ӌ(j��)�r(ji��)���룬�����γ�һ��(g��)����ȱ�ڡ����ǹɃr(ji��)�s�]����?y��n)��@�ӵ��������^�m(x��)���ϣ��ڸ�ˮƽ���@�ʬF(xi��n)��������(j��ng)�^һ�ζ̕r(sh��)�g�Ġ��ֺɃr(ji��)�K�ڛ]���ڸ�λ֧�֣���ȱ�����µ����Ƀr(ji��)������µ���������γɵču�ͺ����Еr(sh��)һ�ӡ�

�u�ͽ�(j��ng)�����L�ڻ�������څ�ݵ�픲���ײ����F(xi��n)����(d��ng)�����r(sh��)���u�����@�γɺ��@��һ��(g��)����Ѵ̖(h��o)����֮���µ��r(sh��)���F(xi��n)�@�͑B(t��i)������һ��(g��)�I��Ӎ̖(h��o)��

3��Ҫ�c(di��n)��ʾ

�������ڍu��ǰ���F(xi��n)��ȱ�ڞ�������ȱ�ڣ�����ڷ������Ƅ�(d��ng)�г��F(xi��n)��ȱ�ڞ�ͻ����ȱ�ڡ�

�������@����(g��)ȱ���ںܶ̕r(sh��)�g��(n��i)�Ⱥ���F(xi��n)����̵ĕr(sh��)�g����ֻ��һ��(g��)�����գ�������L�_(d��)��(sh��)������(sh��)��(g��)�������ҡ�

�������γɍu�͵Ķ���(g��)ȱ�ڴ����ͬ�ʶr(ji��)��֮��(n��i)��

�������u����������ȱ���_ʼ��ͻ����ȱ�ڽY(ji��)�����@��������ȱ�����a(b��)ȱ�ڣ����ȱ�����DZ���ȫ���a(b��)�ˡ�

18.�����͑B(t��i)——����—��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)

1���͑B(t��i)����

���͵ĹɃr(ji��)�c�ɽ���׃��(d��ng)���κ͈A�η��D(zhu��n)�͑B(t��i)��࣬��(bi��o)��(zh��n)�ĵ�������һ�B��һ��(g��)���ϵĈA�ε��͑B(t��i)���F(xi��n)����һ��(g��)��ƽ���r(ji��)��Ҫ��ǰһ��(g��)�ߣ�ÿһ��(g��)���͵�β���r(ji��)��Ҫ���_ʼ�r(sh��)�߳�һЩ��

2���Ј����x

�͈A����͑B(t��i)һ�ӣ������Ǵ��������������x�����^�����IJ�����(w��n)���������������Ǵ���������Ƀr(ji��)ÿ��(d��ng)�����D(zhu��n)���r(sh��)�����R�����ܻ��µĉ����������µĉ�������(qi��ng)����(d��ng)�ɽ����p�ٵ�һ��(g��)���c(di��n)�r(sh��)����һ���������_ʼ���Ƀr(ji��)�����@�ӷ���(f��)��������ȥ���@�͑B(t��i)���V�҂���

�������@��һ��(g��)�����͑B(t��i)��ÿһ��(g��)�A�εĵײ�����һ��(g��)������I���c(di��n)��

��������(d��ng)?sh��)����߄ݿ��Կ϶��r(sh��)���Ƀr(ji��)����(d��ng)����ʽ����(hu��)һֱ���m(x��)��ֱ���D���ϳ��F(xi��n)�����͑B(t��i)��ֹ��

3��Ҫ�c(di��n)��ʾ

�������P�������͑B(t��i)����׃��(d��ng)�r(sh��)����r(ji��)��ͨ������˵��Ҷ����ӣ��������������ĵ��͵��Ҷ˵��ײ��ăr(ji��)��s�飲�������������γ�һ��(g��)��������ĕr(sh��)�g�����ڣ�������֮�g�����ٶ��ڣ��ܣ��������(g��)�����^���@�÷�(w��n)����������

��������ԓ�͑B(t��i)�ijɽ�����Ҋ����Ͷ�Y�߶��ڹɃr(ji��)�����r(sh��)ُ�루��˳ɽ���������������(d��ng)�Ƀr(ji��)����r(sh��)�������s��η�s��ǰ����ˈA�ε׳ɽ��p�٣����䌍(sh��)����(d��ng)�������ڈD���ϙzҕ���@�ΑB(t��i)�r(sh��)����(y��ng)ԓ�ڳɽ�����ͳ�?x��)r���M(j��n)������Ϳ����������_ʼ�D(zhu��n)���r(sh��)���䡣

���σ�(n��i)�ݾ�����Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��)�W(xu��)��(x��)�ă�(n��i)�ݣ��D(zhu��n)�d��Ʊ���T���� ��Ʊ�D��ô������Ʊ�D�λ���֪�R(sh��) Ո(q��ng)ע����ַ��