黃金/美元和通貨膨脹研究

admin

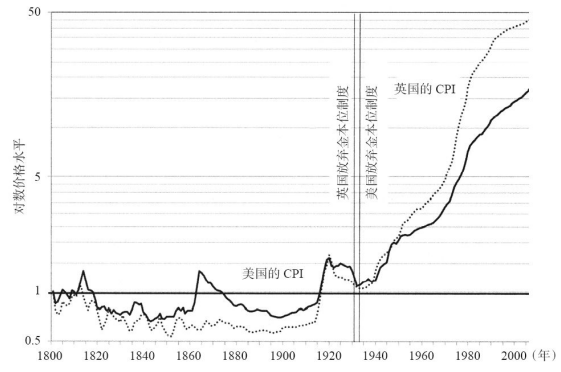

圖5-3 美國(guó)與英國(guó)的消費(fèi)物價(jià)指數(shù)(1800~2012年)

通貨膨脹趨勢(shì)的劇烈變動(dòng)可以由貨幣本位制的變動(dòng)來解釋。19世紀(jì)與20世紀(jì)初,美國(guó)、英國(guó)與其他工業(yè)化國(guó)家實(shí)行的是金本位制度。如圖5-1所示,在此期間,黃金的價(jià)格與商品的價(jià)格水平非常接近。這是因?yàn)椋鸨疚恢贫认拗屏素泿诺墓┙o,由此限制了通貨膨脹。但是,從大蕭條期間到二戰(zhàn),世界轉(zhuǎn)為紙幣本位制度。在紙幣本位制度下,貨幣的發(fā)行沒有法律限制,因此,通貨膨脹很容易受到政治與經(jīng)濟(jì)的壓力。價(jià)格是否穩(wěn)定,取決于中央銀行為對(duì)抗政府的赤字財(cái)政及其他源于政府支出與管制的通貨膨脹壓力而對(duì)貨幣供給增長(zhǎng)率的限制欲望。

美國(guó)及其他發(fā)達(dá)國(guó)家在二戰(zhàn)后經(jīng)歷的這一慢性通貨膨脹并不意味著金本位制度優(yōu)于紙幣本位制度。金本位制度被拋棄,是因?yàn)樗诿媾R著經(jīng)濟(jì)危機(jī)的不靈活性,尤其是20世紀(jì)30年代銀行崩盤這樣的經(jīng)濟(jì)危機(jī)。如果得到適當(dāng)?shù)墓苤疲垘疟疚恢贫燃瓤梢苑乐估_金本位制度已久的銀行的擠兌及嚴(yán)重的經(jīng)濟(jì)蕭條,又可以將通貨膨脹保持在適度的低水平之上。

但貨幣政策的效果不佳。20世紀(jì)70年代的通貨膨脹之后,黃金價(jià)格在1980年1月份飆升至850美元/盎司。當(dāng)通貨膨脹最終得到控制以后,黃金價(jià)格開始下跌,但是,由于2008年金融危機(jī)之后的中央銀行信貸泛濫激起了人們對(duì)通貨膨脹的恐慌,黃金價(jià)格開始重振雄風(fēng)。截至2012年年底,黃金價(jià)格飆升至1675美元/盎司,一條在1802年價(jià)值1美元的金條,在2012年年末價(jià)值為86.4美元,而價(jià)格水平在此期間的增幅只有19.12倍。然而,盡管黃金讓投資者免受通貨膨脹的損害,但它并不能提供更高的收益。不管黃金的保值屬性有多強(qiáng),從長(zhǎng)期的角度來看,這種貴金屬只會(huì)拉低投資者所持投資組合的收益率。