股票估值的藝術,股票估值方法

admin

昨天有朋友問我,怎么給股票估值?

這個問題,如果扔到紐約大街上問路人,基本上答案無非就是PE,EV/EBITDA,DCF,P/S,P/B。

這些估值方法里,顯然DCF是最復雜也是看起來最有道理的一個。鑒于搭一個DCF得老半天(當然啦,可以讓賣方搭好了發過來自己改改hhhhh),且PE倍數很多時候和DCF道理差不多,今天我們就來看看各種利率(期望回報率)下的公允PE倍數。

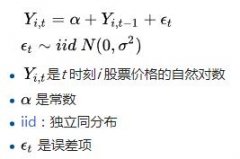

相信大家基本上都知道DCF的原理,Free cash flow = EBIT*(1-T)+D&A-CapEx-Increase in Working Capital。一般公司快速發展期CapEx比D&A高,到了快成熟(Terminal Value)之前可能會有D&A比CapEx高,成熟之后D&A和CapEx差不多,那實際上假如D&A和CapEx大致平衡的話,FCF和EBIT*(1-T)之間也就差了點increase in Working Capital,這里就簡單用Earnings代替了。

這里顯示的是一個看起來還不錯的公司,增速前三年有20%左右的CAGR,后面逐漸降低到7%的terminal growth (嗯,顯然是我國經濟的terminal growth)。無風險利率4%大概是直接從銀行窗口買理財的收益(對比一下現在10年期國債也就3.7%),6%的股市風險溢價,都挺正常的,算出來這么一個公司公允價值有60倍PE。

憑經驗而言,這種公司是不可能給這么高的估值的,而且75%左右的價值都來源于Terminal value,這也是很冒險的。

在過去大概7-8年里,地方政府通過信托表外借了很多錢,無形中拉高了無風險利率,這些產品對于普通老百姓而言不太可能買得到,但對于稍微有點錢的家庭和金融機構而言,卻唾手可得。那把無風險利率改成7%會怎么樣呢?

哇塞,公允價值一下子從60倍掉到了30倍。而且terminal value占比掉到了60%。從經驗而言這個估值比較貼近市場價格了。

這個小小的數字游戲有什么意義呢?

第一,過去幾年影子銀行這一大堆爛事拉高了無風險利率,假如資管新規能比較有效的執行,也沒有出什么新花樣,那么到了2020年底,無風險利率回歸到了4%左右,那么是不是A股很多股票的估值都要上升一些呢?當然現在大家也普遍認識到城投債有風險了,新疆的違約還只是開始,恐怕到了19年會有更多違約。

第二,怎么從投資的角度理解這個discount rate呢?假如一個買了就拿著的投資者,一直拿到底,那30倍PE的時候買這個股票年化收益率是13%,60倍PE的時候買就是10%.歷史上比較偉大的投資者年化收益率都在20%以上。假如要有20%的年化收益率,這么一個股票就要在13倍PE的時候買。一般來說這種機會都可遇不可求,比如14年的茅臺。

第三,怎么從投機的角度理解呢?假設一個投機者認為市場中有一部分可觀的長線投資資金對于13%的年化收益率十分滿意,那么很有可能這部分長線資金會把PE打到30倍,那么在低于這個價格買入,比如20倍PE,短時間內(比如半年吧)市場價格有機會上漲50%,即使沒有的話,20倍PE買入并持有到底也對應16%的年化收益率,本身并不低了。