日線選股方式方法

admin

每一次大漲行情的主角,不會永遠是某一板塊的股票。前一波漲勢好的股票,不一定是下一波行情的龍頭,也不一定是上漲的主流。一般的投資者往往依據過去的K線圖來判斷個股,希望選中的股票重演大漲行情,結果不知道猴年馬月才能出現上漲。

如果以技術分析作為選股依據,要仔細考慮選股可行性的問題。比如一個頭肩底形態的突破,代表一個買進的依據。但是當價格突破頸線時,為什么有些個股順利展開了上漲行情,有些個股卻原地踏步,甚至出現突破逆轉的走勢呢?這就要看突破的層次。

突破的層次,不單只是看價格穿越頸線,還要看突破前的行情結構,以及突破的時機是否領先于大盤指數。突破前的行情結構是指,在價格K線收盤突破頸線之前,如果行情是從某一個低點波谷開始上漲,突破前上漲持續了好長一段時間,而且上漲幅度也較大。在這種情況下突破頸線后,市場極有可能開始回調走勢,因為多頭買氣在突破頸線時剛好用盡。這就好比行軍千里才到達發起攻擊線,能不累嗎?未經休息整頓即參加戰斗,只能是徒耗氣力。

突破前的結構宜呈現窄幅盤整,即價格采取橫向走勢,之后再向上突破頸線,這種突破方式能有效續攻。在窄幅盤整時,籌碼相對穩定,成交量也呈現量縮平穩,皆是有利買氣在突破頸線時更加集結,形成破竹之勢的重要因素。

突破時機是否領先大盤指數,也是觀察的重點。如果大盤指數未突破前一波高點,個股已經領先突破并創出新高,這種個股是強勢股。在大盤指數仍混沌不明,不知能否做出突破動作時,個股主力卻先表現出進攻上漲的態勢,這種股票不正是投資者應該買進的股票嗎?反之,大盤早已突破創新高了,走了好大一段路,個股才突破頸線創新高,那么突破的時機就晚了大盤許多。這就好比打麻將打到開胡,牌局卻即將結束,個股突破是虛的,有可能跟著大盤回調。

區間如果呈現盤整格局,可能是經過長期下跌后,進入底部建構期。如果底部區間上下限維持在20%左右的振幅,甚至更小的空間,代表價格壓縮。在物極必反的定律下,如果突破區間最高點,表示過去低迷的市況將隨著突破而發生改變。突破時最好是一根大陽線,這樣才足以表明態勢扭轉。橫盤振蕩區間持續的時間長度至少在兩個月以上,這樣買點的可靠性才比較高。

另一種情況是價格上漲到某一個階段,呈現橫向整理格局,時間持續超過3個月以上,即60天,區間上下限也是維持在20%以內,其后向上突破區間上限最高點,出現大陽線上漲,這也是理想的買點位置。

突破前的10天最好小星線或小K線居多,表示突破前該股并沒有受到市場重視或者不看好,這樣突破本身將引來買氣聚集,大漲行情可待。突破前的10天最好沒有一根K線漲幅超過突破K線的漲幅,這是最佳的狀況。

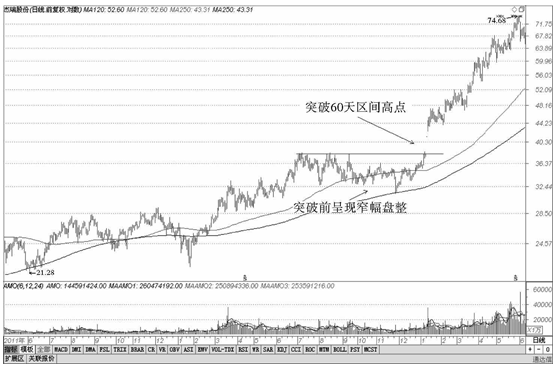

如圖10-8所示,杰瑞股份(002353)在2012年7月以后呈現盤整格局,振蕩區間上下限狹窄。到了2013年1月14日,出現向上突破區間上限的突破K線,行情就此一路攀升。止損位置應設在突破K線下方的位置,或者設固定的百分比作為止損。當行情推升一波之后,陷入長達3個月以上的狹窄盤整待變。

如圖10-9所示,ST中冠A(000018)。2012年拉升一段行情后,該股在2012年9月下旬開始盤整,盤整區間上下約10%左右,屬于漲勢中段整理。2013年中旬價格突破了60天盤整區間最高點,且以大陽線收盤,符合選股的技術線形要求,可以進場操作。入場后以當日K線最低點下方的位置作為止損點。

物極必反,靜極思動。這個規律可以運用在股市的選股上。簡言之,窄幅盤整是制造大行情的必要過程。窄幅盤整過程中,不值得預先建立倉位。凡是想早人一步建倉,往往事與愿違。切記只有出現突破區間的事實發生才值得進場,否則操作將毫無依據可言。

幾乎所有牛股拉升之前,都出現了籌碼低位單峰密集形態。反彈時出現的第一個漲停個股和該股帶領反彈的板塊,往往是下一波行情中的熱點龍頭股和熱點板塊。